Những dòng chảy ngược chiều của lãi suất

24/11/2017

Thực tế từ nửa cuối tháng 10 cho đến nửa đầu tháng 11, hàng loạt các ngân hàng đã tăng lãi suất tiền gửi trở lại như Ngân hàng Bắc Á, TPBank, Techcombank, LienVietPostBank...Ngay cả những ngân hàng lớn như VietinBank và BIDV cũng có động thái tăng lãi suất tiền gửi.

Hôm 08/11, Vietcombank đã bất ngờ có động thái giảm lãi suất huy động vốn, đây là lần điều chỉnh đầu tiên trong hơn 1 năm qua của ngân hàng này. Liệu mặt bằng lãi suất tiền gửi trên thị trường có diễn biến giảm theo động thái của Vietcombank, điều đã xảy ra khi nhóm các NHTM Nhà nước điều chỉnh vào cuối tháng 9 năm ngoái?

Vì sao Vietcombank giảm lãi suất?

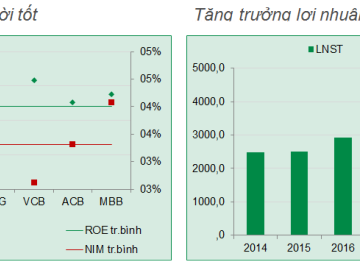

Dù lãi suất tiền gửi duy trì ở mức thấp suốt từ cuối tháng 9 năm ngoái đến nay, cụ thể thấp hơn từ 1 – 1,5% so với mặt bằng chung của thị trường, nhưng tiền gửi từ khách hàng của Vietcombank theo báo cáo tài chính quý 3 năm nay vẫn tăng trưởng mạnh 16,5% so với đầu năm, cao hơn mức tăng trưởng của toàn ngành là 11,2% trong cùng thời điểm. Trong khi đó, tăng trưởng dư nợ cho vay là 16,3%, thấp hơn tăng trưởng huy động vốn đã giúp thanh khoản của Vietcombank tiếp tục được cải thiện.

Đáng lưu ý là trong bối cảnh trần lãi suất tiền gửi ngoại tệ giảm về mức 0%, thì dòng vốn ngoại tệ gửi ngân hàng có xu hướng chảy về những ngân hàng có thương hiệu, uy tín và thế mạnh về nguồn vốn ngoại tệ như Vietcombank. Vietcombank cũng là ngân hàng có lượng khách hàng doanh nghiệp xuất nhập khẩu khá lớn do có thế mạnh ở hoạt động tài trợ ngoại thương, nên nguồn vốn ngoại tệ của Ngân hàng này ngày càng cao hơn. Cụ thể tiền gửi ngoại tệ của Vietcombank vào cuối tháng 9 cũng tăng đến 16,3% so với đầu năm nay.

Với việc NHNN thời gian qua đẩy mạnh mua ngoại tệ từ các ngân hàng và bơm tiền đồng vào hệ thống để hỗ trợ thanh khoản, thì những ngân hàng có nguồn vốn ngoại tệ dồi dào như Vietcombank có cơ hội bán lượng ngoại tệ khá lớn cho NHNN nên thanh khoản tiền đồng càng trở nên dồi dào.

Với việc Ngân hàng Nhà nước (NHNN) thời gian qua đẩy mạnh mua ngoại tệ từ các ngân hàng và bơm tiền đồng vào hệ thống để hỗ trợ thanh khoản, thì những ngân hàng có nguồn vốn ngoại tệ dồi dào như Vietcombank có cơ hội bán lượng ngoại tệ khá lớn cho NHNN nên thanh khoản tiền đồng càng trở nên dư thừa. Ngoài ra, từ đầu năm đến nay nguồn vốn từ phát hành giấy tờ có giá (GTCG) của Ngân hàng này cũng đã tăng thêm 6 ngàn tỷ đồng, trong đó tăng thêm 1,1 ngàn tỷ đồng là ở trung hạn và gần 2,9 ngàn tỷ đồng ở dài hạn.

Báo cáo tài chính cũng cho thấy tăng trưởng tín dụng ngoại tệ của Vietcombank 9 tháng qua là 10%, thấp hơn đáng kể so với tốc độ tăng trưởng huy động vốn ngoại tệ. Tỷ lệ dư nợ cho vay/ tiền gửi ngoại tệ của Ngân hàng này vào cuối tháng 9 cũng chỉ ở mức 67%. Hiện tại những khoản vay ngoại tệ từ đầu năm đang bắt đầu đáo hạn dần, khi đó những ngân hàng đã cho vay ngoại tệ mạnh như Vietcombank càng trở nên thừa thanh khoản

Do đó, để tối ưu hóa hiệu quả sử dụng vốn trong bối cảnh dư nợ ngoại tệ giảm dần và tiền gửi ngoại tệ ngày càng tăng, thì Vietcombank có thể sử dụng giải pháp bán ngoại tệ để chuyển sang tiền đồng kinh doanh, khi đó thanh khoản tiền đồng của Ngân hàng này sẽ tiếp tục tăng mạnh, nên càng tạo điều kiện cho việc giảm lãi suất huy động đầu vào.

Khó có hiệu ứng lan tỏa như đã từng xảy ra?

Mặc dù Chính phủ và NHNN luôn xác định cần phải giảm thêm lãi suất cho vay và nỗ lực sử dụng nhiều giải pháp, tuy nhiên yêu cầu này khó có thể thực hiện được trong thời gian còn lại của năm nay, do lãi suất đầu vào vẫn rất khó giảm. Cụ thể trong khi Vietcombank là ngân hàng hiếm hoi có động thái giảm lãi suất thì ngược lại điều này khó có thể diễn ra tại những ngân hàng khác. Vì với kế hoạch tín dụng đã được điều chỉnh thì 2 tháng còn lại sẽ là giai đoạn cao điểm để các ngân hàng đẩy vốn ra, do đó áp lực lên huy động vốn là rất lớn.

Theo số liệu mới nhất của Ủy ban Giám sát Tài chính Quốc gia (UBGSTCQG) thì tăng trưởng tín dụng (bao gồm trái phiếu doanh nghiệp) đến cuối tháng 10 là 13,5%, với kế hoạch điều chỉnh lên 21% thì số vốn cần đẩy ra trong 2 tháng còn lại của năm nay ước lên đến 413 ngàn tỷ đồng. Trong khi đó, huy động vốn cùng thời điểm chỉ tăng trưởng 12%, như vậy chênh lệch giữa huy động vốn và dư nợ của toàn ngành vào cuối tháng 10 thu hẹp còn xấp xỉ gần 470 ngàn tỷ đồng, chỉ cao hơn 57 ngàn tỷ đồng số vốn cần giải ngân ra. Mặc dù gần đây Thống đốc NHNN cho rằng không nhất thiết phải đạt mức tăng trưởng tín dụng 21%, tuy nhiên với những ngân hàng đã được điều chỉnh mục tiêu tín dụng thì đây là cơ hội tốt để đẩy mạnh giải ngân vốn đầu ra nhằm bứt phá lợi nhuận những tháng cuối năm, vốn cũng là thời điểm nhu cầu vay rất cao.

Cần lưu ý là lượng tiền gửi của KBNN tại các ngân hàng cũng chịu áp lực giảm dần do Chính phủ đang đẩy nhanh giải ngân nguồn vốn đầu tư từ ngân sách Nhà nước (NSNN) trong 2 tháng còn lại của năm nay. Báo cáo của UBGSTCQG cũng đánh giá giải ngân vốn đầu tư từ NSNN cải thiện tích cực gần đây cho thấy hiệu quả của Nghị quyết số 70/NQ-CP ngày 3/8/2017 về những nhiệm vụ, giải pháp chủ yếu đẩy nhanh tiến độ thực hiện và giải ngân kế hoạch đầu tư công. Nếu như đến hết tháng 7/2017, vốn đầu tư từ NSNN mới giải ngân được 47,2% kế hoạch năm thì đến hết tháng 10 đã giải ngân được 72,5% kế hoạch năm và tăng 7,3% so với cùng kỳ 2016.

Ngoài ra, trong bối cảnh lạm phát và tỷ giá có khả năng chịu nhiều áp lực trong thời gian cuối năm thì các ngân hàng càng khó có khả năng giảm lãi suất huy động đầu vào. Tăng trưởng tín dụng ngoại tệ đến cuối tháng 10 lên đến 11,5%, trong khi tăng trưởng huy động vốn ngoại tệ cùng thời điểm chỉ tăng 3,7%, cho thấy thanh khoản ngoại tệ của toàn ngành đã suy giảm đáng kể và có thể dẫn đến áp lực tiềm ẩn lên tỷ giá. Trong khi đó, việc nguồn vốn ngoại tệ chỉ bắt đầu tăng mạnh trở lại từ đầu quý 3 đến nay cũng cho thấy kỳ vọng điều chỉnh tỷ giá của thị trường trong thời gian tới.

Thực tế từ nửa cuối tháng 10 cho đến nửa đầu tháng 11, hàng loạt các ngân hàng đã tăng lãi suất tiền gửi trở lại như Ngân hàng Bắc Á, TPBank, Techcombank, LienVietPostBank (LPB),… Ngay cả những ngân hàng lớn trong nhóm NHTM Nhà nước như VietinBank và BIDV cũng có động thái tăng lãi suất tiền gửi. Cụ thể VietinBank vào cuối tháng 9 vừa qua đã tăng mạnh 0,5% tiền gửi kỳ hạn 1-2 tháng và 6-11 tháng, 0,4% kỳ hạn 3-4 tháng, 0,2% kỳ hạn 5 tháng và 0,1% các kỳ hạn 13, 15, 18 , 24 và 36 tháng. Trong khi đó, bảng lãi suất niêm yết mới nhất của BIDV cũng chứng kiến mức tăng mạnh 0,5% tiền gửi kỳ hạn 1-2 tháng, 0,4% tiền gửi kỳ hạn 3 tháng và 0,2% tiền gửi kỳ hạn 5 tháng, 9 tháng. Đáng lưu ý là trước đó vào đầu tháng 11 Ngân hàng BIDV cũng đã nâng 0,1% lãi suất tiền gử kỳ hạn 13 tháng và 18 tháng.

Tư vấn gói sản phẩm

Bạn đang có nhu cầu mở thẻ tín dụng?

Vui lòng điền các thông tin bên dưới để Topbank.vn liên hệ tư vấn cho bạn những vay ưu đãi với thời gian sớm nhất!

Bài viết được quan tâm

-

Việt nam vẫn còn chậm chạp trong xu hướng không dùng tiền mặt

-

Gửi tiết kiệm tại vietbank cả gia đình vi vu mazda cx5

-

[infographic] bảo dưỡng xe ô tô đúng cách như thế nào?

-

Sức mạnh của mã qr trong thanh toán

-

So sánh giá trị pháp lý của sổ đỏ và sổ hồng

Chủ đề được quan tâm

Lãi suất ngân hàng

Cập nhật lãi suất vay ngân hàng mới nhất tháng 6/2020

Lãi suất ngân hàng Vietcombank mới nhất 2020

Lãi suất ngân hàng BIDV năm 2019 cập nhật mới nhất

Cập nhật lãi suất ngân hàng Techcombank mới tháng 6/2020

Lãi suất ngân hàng VPBank tháng 6/2020 cập nhật mới nhất

Ngân hàng tiêu biểu

Lãi suất vay mua nhà Vietcombank tháng 7/2020 đầy đủ, chính xác nhất

Lãi suất vay mua nhà VPBank tháng 5/2020 - Mua nhà với lãi suất chỉ từ 8.5%/năm

Lãi suất vay mua nhà Techcombank tháng 6/2020 - Cập nhật mới nhất

Lãi suất vay mua xe TPBank tháng 7/2020 mới nhất hiện nay

Hạn mức và lãi suất vay mua xe ngân hàng Eximbank

Bài viết liên quan

Mazda 3 và MX-5 phiên bản kỷ niệm 100 năm thành lập ra mắt tại Philippines

15/09/2020

Logo kỷ niệm 100 năm thành lập được trang trí khắp xe sẽ là điểm nhấn làm nên sự khác biệt cho chiếc Mazda 3 và MX-5 phiên bản giới hạn lần này.

Toyota Philippines cung cấp trải nghiệm showroom thực tế ảo 3D mùa Covid

11/09/2020

Không cần di chuyển tới showroom, người mua xe tại Philippines có thể ở nhà và viếng thăm bất cứ đại lý nào của Toyota chỉ với vài cú click chuột.

MG Philippines cung cấp dịch vụ kiểm tra ô tô online trong mùa Covid

09/09/2020

Trong tình hình dịch bệnh phức tạp, hãng xe MG Philippines có sáng kiến hỗ trợ khách hàng kiểm tra xe ô tô tại nhà thông qua cuộc gọi video.